作为腾讯的对外投资部门——腾讯投资并购部近一年来显得很忙,而且未来将会更忙。

收购嘀嘀打车、入股大众点评、握手京东(滚动资讯)…腾讯的投资步伐踩遍了TMT(Technology、Media、Telecom)行业,与它的竞争对手阿里一道成为中国最为火爆的投资者。但是,与阿里相比,腾讯又显示出不一样的投资逻辑。

4月9日,腾讯投资并购部副总经理、腾讯产业共赢基金执行董事许良在“2014年中国互联网金融大会”期间接受媒体采访时,详细地阐释了腾讯的投资策略以及在他们看来互联网时代蕴含的投资机会。

产业共赢基金:

规模三年成长3倍

2011年1月,腾讯宣布成立腾讯产业共赢基金,初始规模仅为50亿元左右,这是腾讯进行并购投资的重要载体,“所有腾讯的投资都是我们做的,截至目前大概有100~200家的投后规模,资金模式大约200亿元。”许良在接受《第一财经日报》记者采访时透露。

但他并没有透露其中各个板块的投资占比,尤其是游戏,就在今年3月,腾讯耗资5亿美元收购了韩国游戏公司CJ Games的28%股权,据了解,这是有史以来其在视频游戏上做出的最大投资。

腾讯投资并购部现有二十几个人,这二十几个人被分为几大板块,比如游戏、内容、智能外设、云计算、O2O电商等,而互联网金融是其中重要的内容,“我们有对互联网金融看得很深的人。”许良说。

此前,网上曾经流传并购部每个人一天半要看一个项目,在许良看来,这只能算基本合格,“10个人一天基本要看8个项目吧。”他说。

每天,源源不断的小团队拿着自己的Idea拜访腾讯总部,以期获得巨头的青睐,但能被腾讯看得上眼的究竟是哪一类的公司?

在许良看来,有两类公司是腾讯愿意投资的,一类是腾讯认为它能够成为一家好公司,而且在腾讯的帮助下,它能成为更好的公司;二类是腾讯需要的公司。

对于第一类公司,显然就是普通VC干的事:在全国各地看项目,再评估项目的成长性;对于第二类公司,就是干了VC之外的事,这被许良称之为“富有战略使命的VC”,也就是说在寻找投资项目的时候要服务于腾讯的整体战略。

“比如,我们业务部门过来跟我们说要有一个比较重大的布局,那么,我们就会根据他们的需求去找这样的公司,京东就是一个例子,我们需要在电子商务领域有一个核心的战略伙伴,所以我们做了京东的投资。”

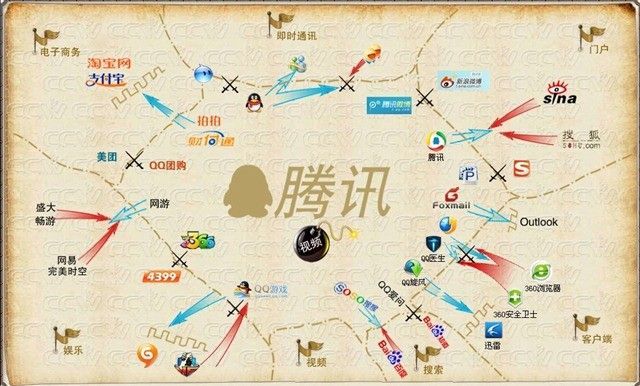

细看腾讯的投资版图,一些特点也浮出水面,比如,腾讯聚焦做底层平台,中层平台依赖于收购,但参股比例通常较少,即便是“核心战略伙伴”京东,腾讯占股也不过15%,而遇到类似于微信这种与腾讯基因相符的项目,其出手控股会毫不犹豫。

“我们辅助被投资企业的成长,而不是一定要它成为我们的一部分,所以,京东不会因为一笔投资就变成腾讯电商,在这样的投资中,腾讯一方面为自己的客户提供更好的服务,同时也分享股权成长的收益。”许良说。

能否赌赢

如今TMT行业的一个显著特点是估值奇高,“我们去看过一个项目,十几个人的一个团队就敢要6个亿。”一位PE大佬在接受《第一财经日报》记者采访时抱怨互联网行业内存在巨大的泡沫。

“从互联网发展过程来看,这个行业的泡沫一直很多,但互联网的特点在于革新非常快,对巨头来说,最害怕的就是被别人颠覆掉,这就是为什么Facebook要用这么高的价格去购买一些人们都看不清楚的项目或者公司,因为大家都不想漏掉那些未来有可能颠覆自己的模式。”许良说,“泡沫肯定有,赌错了就成了真的泡沫,赌赢了就不是泡沫了。”

而腾讯也好、阿里也好,抑或百度,在互联网行业如此积极跑马圈地,其用意也大抵如此。

那么,腾讯在未来的一年里将会关注互联网金融行业的哪些细分市场?

许良认为,在支付领域,网关支付格局已经确定,基本没戏;移动支付将是互联网巨头的战场,存在结构性创新的机会;线下收单也有较多的结构性机会,但门槛高,执行力要求高;预付卡领域受监管制约,前景不明朗。

而互联网贷款非常被看好,包含P2P,而且互联网贷款看起来不像是被某个巨头通吃的市场。另外,基金、保险、证券乃至信托都有很大的创新空间,其中会出现互联网改造的浪潮,比如,互联网券商的出现是确定的。在互联网金融服务方面,许良认为,数据征信和金融资讯服务存在很大的机会。